В мире современных технологий ушли далеко в прошлое расчеты наличными. Это не только не удобно, но и не безопасно. Ведь носить с собой огромную сумму денег сейчас нет необходимости. Все расчеты выгодно производит через электронные платежные системы выбранного банка внутри его или учреждение выполнит ваше поручение для зачисления средств на счета любых организаций, банков, магазинов компаний, коммунальных сервисов.

В мире современных технологий ушли далеко в прошлое расчеты наличными. Это не только не удобно, но и не безопасно. Ведь носить с собой огромную сумму денег сейчас нет необходимости. Все расчеты выгодно производит через электронные платежные системы выбранного банка внутри его или учреждение выполнит ваше поручение для зачисления средств на счета любых организаций, банков, магазинов компаний, коммунальных сервисов.

Каждый должен понимать, как работает система, весь путь от получения карты до ее использования. На каких условиях происходит конвертация валюты и кто отвечает за безопасное использование банковских карт. Решением множественных вопросов занимается банк эмитент, который выпускает карточку для своего клиента. Узнаем, кто является банком-эмитентом, и какие функции и обязанности он выполняет. Ведь каждый потенциальный клиент должен знать о преимуществах сотрудничества с тем или иным финучреждением.

- Банк эмитент что это значит

- Что такое эмитент банковской карты

- Расчетный счет банка эмитента

- Функции банка эмитента

- Изготовление и выдача

- Подтверждение персональной информации

- Осуществление расчетных операций

- Предоставление информации о движении средств

- Обеспечение финансовой безопасности и обмен данными

- Операции за которые отвечает эмитент

Банк эмитент что это значит

Это официальные учреждения, которые выпускают в оборот ценные бумаги, чеки, векселя, денежные средства, а так же делают и обслуживают банковские карты. Выпуском ценных бумаг так же могут заниматься как коммерческие, так и национальные финансовые институты. Аккредитив относят в эту категорию — банк-эмитент проводит расчеты или передают информацию третьей стороне только по поручению клиента.

Что такое эмитент банковской карты

Простыми словами, это учреждение которое выпустил банковскую карточку. Это может быть как дебетовая карта, так и кредитная или предоплаченная. На банковской карте всегда указано название банка, который выпустил карту, контактные данные и персональные реквизиты владелца этой карты. При этом держатель вляется исключительно пользователем, а сам пластик – это собственность банка.

Расчетный счет банка эмитента

Им является расчетный счет банка, который выпустил тот или инной предмет. Облигация, карточка или чек являются предметами эмисии. В другом случаи, когда эмитент не является банком, тогда речь пойдет о банковский реквизитах компании. Как пример им может быть расчетный счет коммерческой организации которая выпустила облигацию.

Функции банка эмитента

Функции банка эмитента

Банку эмитенту доступны следующие функции:

- — эмитация и выдача карт клиентам. Перед тем как выпустить карту, банк открывает счет на ее владельца. Отметим, что карта является собственностью кредитной организации, а для клиента она предоставляется только в пользование.

- — авторизация, подтверждение информации о карте и ее владельце.

- — списывание определенной сумы за покупку, которую клиент произвел с помощью карты.

- — выписка отчета по счету за оплату услуги или покупку товара, которые владелец сделал на протяжении определенного периода времени, а так же высылает клиенту выписки за задолженность банком сумм и сроков погашения, если они имеются

- — обеспечение безопасности. Например, информация по украденным картам, блокировке счетов и т.д

- — обмен информации с другими кредитными учреждениями

- — ведение бухгалтерского учета операций по карточным счетам.

- — ответы на запросы клиентов и рассмотрение их жалоб.

Изготовление и выдача

Банк получает заказ от клиента на эмиссию карты. Пластик всегда имеет фамилию и имя владельца. При этом карточка должна принадлежать одной платежной системе и соответствовать не только международным, а и национальным требованиям. Заказав карточку, владелец должен быть уверен, что сможет провести оплату в пределах своей страны, так и за границей.

Подтверждение персональной информации

Авторизация позволяет подтвердить информацию о карте и о ее владельце. Пройдя идентификацию владелец карты может списывать/зачислять денежные средства на счета.

Осуществление расчетных операций

Все транзакции обрабатывает банк-эмитент, так же он открывает доступ ко всем деньгам принадлежащие данному счету. Так же дает возможность проводить множество операция самостоятельно, через онлайн-банкинг. Владельцы пластиковых карт, так же имеют возможность оплачивать товары и услуги, совершать переводы между своими счетами или за реквизитами самостоятельно.

Предоставление информации о движении средств

По желанию клиент может сделать запрос на получение информации о денежных начислениях или о расходах по данной карточке.

Так же банк обязан сообщать всю информацию клиенту о его задолженностях, предоставлять графики выплат по ним, если речь идет о кредитных картах или о овердрафте.

Обеспечение финансовой безопасности и обмен данными

Многоуровневые системы – коды, использование символов, кодовые слова, различные оповещения об проведенных операциях предоставленные в виде SMS , отслеживание проведенных операций, все это позволяет защитить карточные счета. Обмен данными происходит между разными финансовыми компаниями. Данная функция дает возможность снимать деньги и получать информацию о состояние счета используя сторонние банки.

Операции за которые отвечает эмитент

Существует определенный ряд операций, за которые банк-эмитент несет прямую ответственность:

-

списание средств за оплату товаров или услуг как онлайн, так и офлайн

-

финансовые операции пополнения счета

-

выдача наличных

-

переводы внутрибанковские и межбанковские, которые осуществляет эмитент банк

Так же банк-эмитент должен учитывать лимиты на различные операции установленные владельцем карты. Банк может осуществлять блокировку карты. Это происходит в случае потери карты или при использовании персональных данных владельца карты без его согласия. По своей инициативе владелец карты может сделать запрос банку на блокировку его счета в связи с утерей карты или в подозрении о мошенничестве, а так же о переводе или снятии крупных сумм.

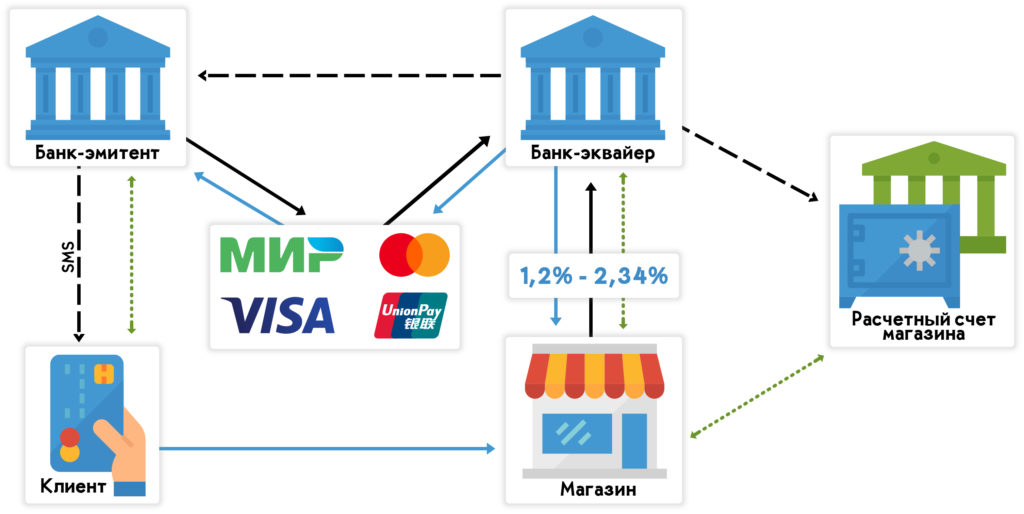

Банк эквайер и банк эмитент отличия

Каждый из них выполняет свои функции, отличительные по возможностям. Первый — банк эмитент выполняет финансовые операции по снятию или зачислению средств с индивидуального счета каждого контрагента который открыт непосредственно в банке эквайер. Это финучреждение не только отвечает за сохранность счетов, но и является регулятором всех операций.

Кто выпускает подарочные карты

Стоить помнить, что эти карты не являются банковскими. Они представляют собой систему авансового платежа. Каждая выпущенная карта имеет указанный срок использования. Соглашения между эмитентами этих карт дают право разным компаниям принимать повторно используемые карточки или выпускать универсальные карты. Универсальными можно проводить оплату товаров и услуг в любой компании, только если между ними есть специальное соглашение.

Как узнать банк эмитент карты

Стоит посмотреть на пластик, там всегда находится название банка. Также по индивидуальному номеру карты можно узнать банк-эмитент. Последний вариант используется при переводах с карты на карту или совершении платежей. Считывающая система всегда четко определяет эмисионный банк карты и остальную ключевую информацию для проведения операции.

Какие основные функции у банка эмитента

Это проведение безналичных расчетов. Как правило за движение средств по транзакциям отвечают эмитент и банк-эквайер. Основные функции включают :

-

авторизация;

-

обработка запроса по карте;

-

перечисление денег;

-

обработка документации по операциям;

-

направление запроса и получение денег от эмитента.

Как происходит выпуск карты описание процесса эмиссии

Для начала нужно обратиться с заявление в выбранное вами финучреждение. Это можно сделать в непосредственно в самом отделении банка или через интернет. Дальше выполняются следующие действия :

-

регистрация заявления и передача в реестр на эмиссию карт;

-

произведение пластика и запись информации на чип;

-

передача карты в указанное отделение;

-

вручение карты лично или отправка по почте, доставка курьером.

Для производства карточек необходимо высокотехнологичное оборудование и наличие специального программного обеспечения. Это влечет большие растраты на эксплуатацию, сертификацию и обслуживание. Эмитент карты имеют высокую степень защиты.

Банковские пластиковые карты классификация

Существует несколько ключевых отличий в пластиковых платежных картах, которые выдаются физическим или юридическим лицам. Их можно разделить так:

-

по типу материала. на основании которого они изготавливаются. Это картон, пластик и специальный метал, который работает с магнитными носителями;

-

по назначению: чисто информационные, для проведения бухгалтерских финансовых операций, идентифицированные с фотографиями владельца, а также данными в виде Ф.И.О.);

-

на основании механизмов расчета с финучреждением (двусторонние или односторонние соглашения);

-

кредитные или дебетовые;

-

по категории клиентуры (зависит от сумм финансовых операций и их периодичности);

-

по типу использования (личная или корпоративная);

-

по сфере применения — универсальные, для коммерческих операций;

-

по срокам использования – срочные или бессрочные;

-

по типу записи кодовой информации на карту;

-

магнитные и чиповые пластиковые.

Процесс проведения транзакции описание

Естественно, что начиная работать с банком, каждый клиент обязательно желает понимать, как будут выполнятся расчеты дистанционно через платежные системы, на сколько транзакции выполняются быстро и надежно.

Многие даже и подозревают, что как только пластиковая карта после введения кода доступа начинает работать, что за доли секунды выполняются следующие процедуры:

-

банк-эквайер формирует специальный запрос в банк-эмитент для доступа-разрешения на операцию, независимо от ее суммы;

-

после одобрения запроса каждая операция получает свой уникальный код доступа, который никогда не повторяется дважды;

-

средства списываются со счета либо зачисляются на него;

-

Отказ или доступ к выполнению любых финансовых операций выполняет только с разрешения банка-эмитента. Такой приоритет позволяет защитить работу системы от сбоев и выдачи двойных доступов к счетам контрагентов.

Термин эмитент в широком смысле слова

Чтобы понять более доступно что же такое эмитент, можно это сформулировать так: это юридическое лицо, которое имеет право выпускать в обращение любые ценные бумаги, включая облигации, дорожные чеки и другие, которые используются во всех мировых платежах.

Эмитенты ценных бумаг акций и облигаций

Эмисионные банки имеют особый статус, ведь они несут ответственность за подлинность выпуска всех ценных бумаг, гарантировать их качество и платежеспособность, в соответствии с действующим законодательством страны.

Раскрытие информации эмитентами ценных бумаг

Всю общедоступную информацию обязательно выкладывают на интернет- ресурсе или в специальной ленте новостей на сайтах специальных Агентств. Эмитент обязан предоставить свободный доступ, а также указывать информацию об источниках, где более подробно можно ознакомится с конкретным документом или отчетом.