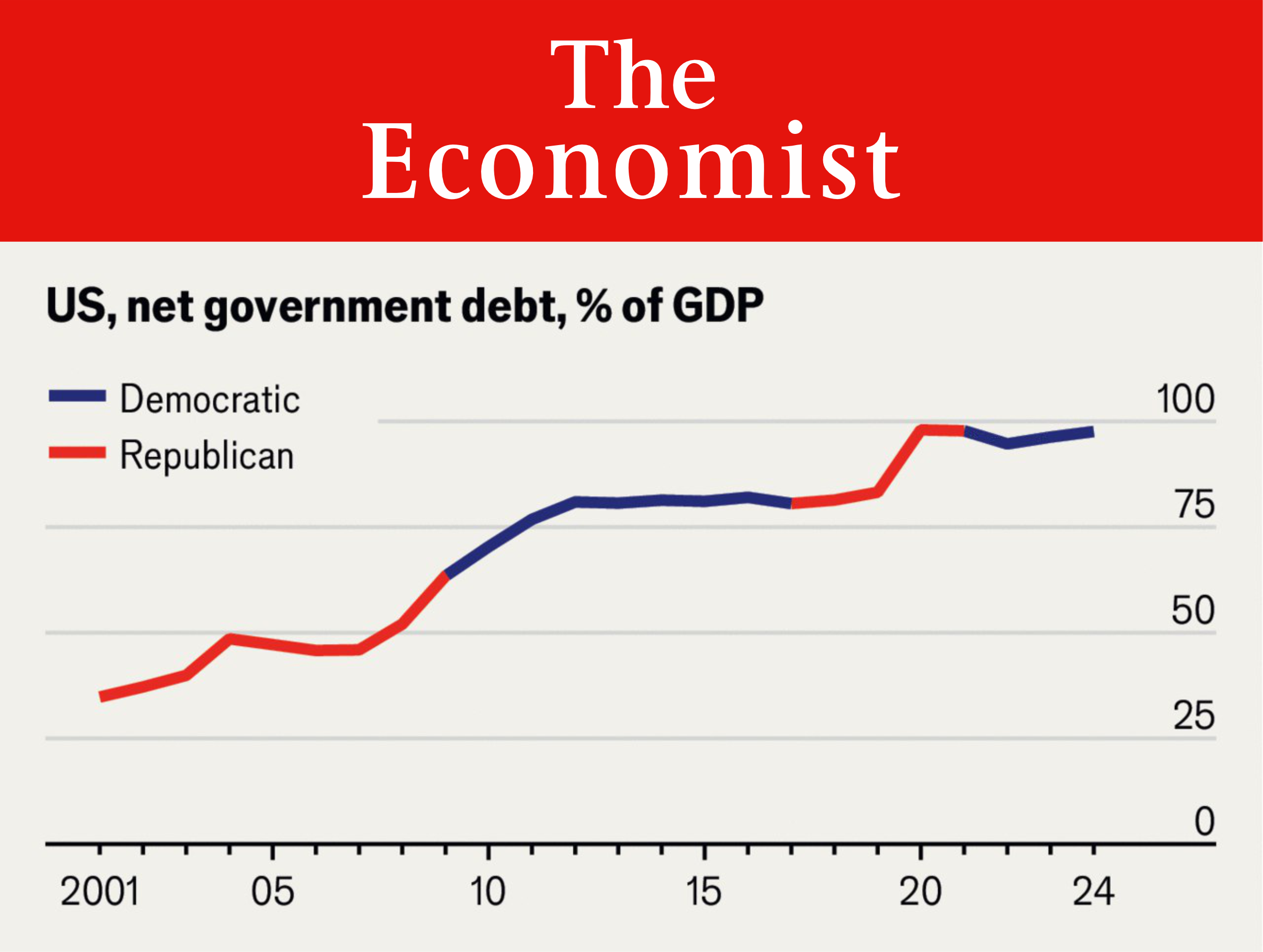

Государственный долг составляет 98% ВВП. Ни демократы, ни республиканцы не в состоянии помочь.

Независимо от того, кто победит на президентских выборах в Америке в ноябре, следующие четыре года, скорее всего, усугубят и без того тяжелую финансовую ситуацию: чистый государственный долг вырос до 98% ВВП, по сравнению с 40% в 1990 году. Ни у демократов, ни у республиканцев нет серьезных планов по решению этой проблемы. Ниже приведены три диаграммы, которые помогут понять, что на практике означают безудержные заимствования.

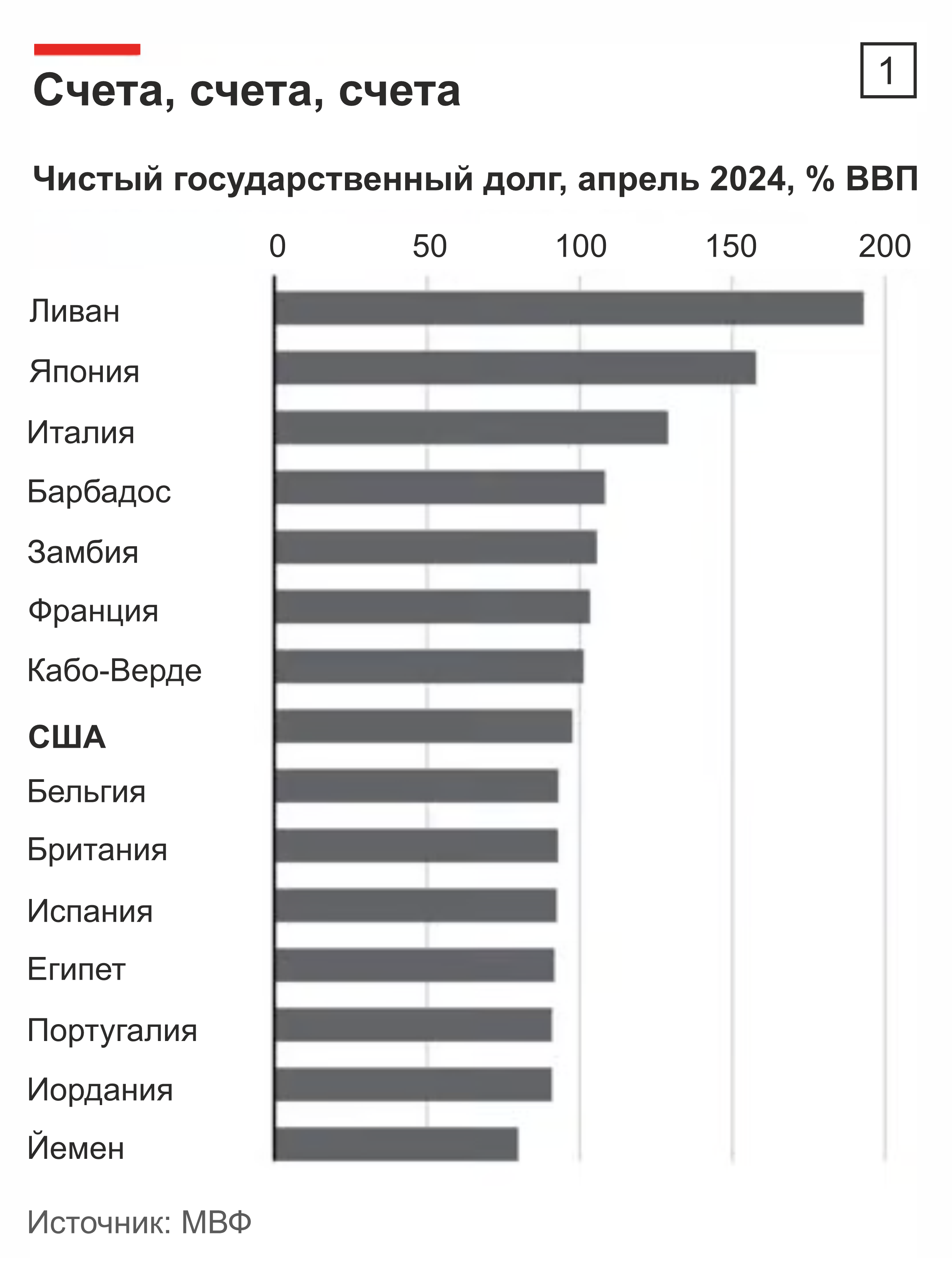

Рассмотрим ситуацию в глобальном масштабе. Данные Международного валютного фонда за апрель показывают, что Америка занимает восьмое место в мире по соотношению чистого государственного долга к ВВП (см. график 1). Некоторые другие страны с развитой экономикой находятся выше Америки: Япония, например, занимает второе место с показателем 158 %. Италия занимает третье место с показателем 129 %. Но что делает показатели Америки более тревожными, так это темпы накопления долга, а также ее центральное место в мировой экономике. По прогнозам МВФ, ее дефицит в 2024 году составит 6,5% ВВП — среди стран с развитой экономикой только Израиль, находящийся в состоянии войны, берет в долг больше.

Как и в большинстве стран с развитой экономикой, недавние долговые проблемы Америки начались во время финансового кризиса 2007-08 годов и вновь возросли после пандемии в 2020 году. Но за исключением этих кризисов соотношение долга к ВВП стабилизировалось в соответствии с остальными странами «большой семерки», группы богатых стран. Однако на этот раз, по прогнозам МВФ, долг Америки продолжит расти (см. график 2).

Почему? Один из факторов, влияющих на приемлемость долга, — это то, насколько номинальные темпы роста экономики (то есть налоговой базы правительства) превышают процентную ставку (то есть обслуживание долга). В период с 2008 по 2019 год, когда процентные ставки упали почти до нуля, темпы роста экономики были выше процентной ставки. Доля расходов на обслуживание долга в доходах правительства снизилась примерно вдвое по сравнению с 1990 годом. Проще говоря, даже когда правительство занимало больше, доля долга в ВВП оставалась стабильной.

Высокая инфляция в 2021-23 годах способствовала быстрому росту цен и доходов населения, что привело к увеличению номинального объема экономического производства Америки. В то же время сумма долга в долларовом выражении росла медленнее, поэтому долг сокращался по отношению к ВВП. Но теперь, когда инфляция снова под контролем, политики больше не могут полагаться на рост цен, чтобы сократить это соотношение.

Более высокие процентные ставки, применяемые для борьбы с инфляцией, также будут иметь свои последствия. В 2024 году правительство потратит 728 млрд долл. на обслуживание долга, что составляет 16 % от доходов (см. график 3). Однако средний срок погашения долговых обязательств составляет шесть лет, а это значит, что по некоторым из них до сих пор действуют низкие процентные ставки, установленные до пандемии. По мере того как все больше правительственных долговых обязательств будут продлеваться по более высоким ставкам, стоимость их обслуживания будет расти. Если темпы роста экономики не улучшатся или процентные ставки резко не упадут, проценты по государственному долгу будут расти даже без дополнительных заимствований.

Сокращение расходов для уменьшения долга будет болезненным. Бэби-бумеры выходят на пенсию (хотя и не те, кто работает в Конгрессе), и стареющее население будет больше полагаться на государственные услуги, такие как программа «Медикэр» и другие социальные пособия. Оборонные расходы Америки, переход на возобновляемые источники энергии и промышленная политика также усугубят проблему. Но если такой большой дефицит заставит кредиторов насторожиться, они могут потребовать более высокую процентную ставку. Конгресс не спешит принимать меры по решению проблемы американского дефицита, но в конечном итоге рынок может заставить его действовать.

Источник: @thebugged