Nvidia и Microsoft — не единственные победители.

Едва ли проходит день без того, чтобы ажиотаж вокруг искусственного интеллекта (ИИ) не приводил к росту рыночной стоимости очередной компании. Ранее в этом месяце цена акций Dell, производителя оборудования, подскочила более чем на 30 % за один день из-за надежд на то, что технология повысит продажи. Несколько дней спустя Together AI, стартап в области облачных вычислений, привлек новое финансирование, оценив свою деятельность в 1,3 млрд долларов, по сравнению с 500 млн долларов в ноябре. Одним из его инвесторов является Nvidia, производитель чипов для ИИ, который сам находится на подъеме. До запуска ChatGPT (чат-бота, отвечающего на запросы удивительно похоже на человека) в ноябре 2022 года рыночная капитализация компании составляла около $300 млрд, как и у сети магазинов товаров для дома Home Depot. Сегодня она составляет $2,3 трлн, что всего на $300 млрд меньше, чем у Apple.

Непрекращающийся поток заголовков об ИИ мешает понять, какие компании действительно выиграли от бурного роста ИИ и какие выиграют в долгосрочной перспективе. Чтобы ответить на этот вопрос, The Economist проанализировал, где уже накопилась прибыль и как она соотносится с ожидаемыми продажами продуктов и услуг в "технологическом стеке" ИИ. Так специалисты называют различные слои аппаратного и программного обеспечения, на которые опирается ИИ, чтобы творить свою магию. 18 марта многие компании, входящие в этот стек, съедутся в Сан-Хосе на четырехдневный слёт, организованный компанией Nvidia. На этом мероприятии будут представлены самые последние инновации в области ИИ — от робототехники до открытия лекарств. Он также продемонстрирует яростную конкуренцию между фирмами на разных уровнях стека и, все чаще, между компаниями одного уровня.

В нашем анализе мы рассмотрели четыре таких слоя и компании, которые их населяют: приложения на базе ИИ, продаваемые предприятиям вне стека; сами модели ИИ, такие как GPT-4, мозг Chatgpt, и хранилища этих моделей (например, Hugging Face); платформы облачных вычислений, на которых размещаются многие из этих моделей и некоторые приложения (Amazon Web Services, Google Cloud Platform, Microsoft Azure); а также аппаратное обеспечение, такое как полупроводники (производимые такими компаниями, как AMD, Intel и Nvidia), серверы (Dell) и сетевое оборудование (Arista), отвечающее за вычислительную мощность облаков (см. диаграмму 1).

Технологические прорывы обычно приводят к появлению новых технологических гигантов. Расцвет компьютеров в 1980-х и 1990-х годах вывел Microsoft, создавшую операционную систему Windows, и Intel, производившую необходимые для ее работы чипы, на вершину корпоративной лестницы. По данным инвестиционного банка Jefferies, к 2000-м годам "Wintel" (Windows + Intel) получала четыре пятых операционной прибыли от индустрии персональных компьютеров. Эра смартфонов сделала то же самое с Apple. Всего через несколько лет после выпуска iPhone в 2007 году компания получила более половины операционной прибыли производителей телефонов.

Мир все еще находится в самом начале эпохи генеративного ИИ. Однако уже сейчас она приносит огромные доходы. В общей сложности около 100 компаний, которые мы изучили, принесли своим владельцам $8 трлн с момента начала эпохи. В рамках данной статьи мы определяем этот период с октября 2022 года, как раз перед запуском Chatgpt (см. график 2). Не все эти достижения являются результатом ажиотажа ИИ — в последнее время фондовые рынки переживают более широкий подъем, — но многие из них именно таковы.

На каждом уровне стека стоимость все больше концентрируется в горстке ведущих компаний. В сфере аппаратного обеспечения, создания моделей и приложений три крупнейшие компании за последние полтора года увеличили свою долю в общей созданной стоимости в среднем на 14 %. В облачном сегменте Microsoft, сотрудничающая с производителем Chatgpt, компанией Openai, опередила Amazon и Alphabet (материнскую компанию Google). Теперь ее рыночная капитализация составляет 46 % от общей рыночной капитализации трио облачных вычислений, по сравнению с 41 % до выхода ChatGPT.

Кто снимает сливки?

Распределение стоимости между слоями также неравномерно. В абсолютном выражении наибольшие богатства достались производителям аппаратного обеспечения. В эту группу входят фирмы, производящие чипы (например, Nvidia), компании, создающие серверы (Dell), и компании, выпускающие сетевое оборудование (Arista). В октябре 2022 года стоимость 27 публичных компаний, занимающихся производством аппаратного обеспечения, составляла около $1,5 трлн. Сегодня эта цифра составляет $5 трлн. Этого и следовало ожидать при технологическом буме: сначала нужно создать физическую инфраструктуру, чтобы потом предлагать программное обеспечение. В конце 1990-х годов, когда интернет-бум только начинался, поставщики модемов и других телекоммуникационных устройств, такие как Cisco и WorldCom, оказались в выигрыше.

На данный момент главный победитель мероприятия в Сан-Хосе — компания Nvidia. На долю Nvidia приходится около 57 % прироста рыночной капитализации компаний, производящих аппаратное обеспечение. По данным исследовательской компании IDC, компания производит более 80 % всех чипов для ИИ. Она также почти монополист в области сетевого оборудования, используемого для соединения чипов между собой внутри серверов ИИ в центрах обработки данных. За 12 месяцев до конца января доходы Nvidia от бизнеса дата-центров выросли более чем в три раза по сравнению с предыдущим годом. Валовая рентабельность выросла с 59 до 74 %.

Конкуренты Nvidia по производству чипов хотят получить часть этих богатств. Известные компании, такие как AMD и Intel, выпускают конкурирующие продукты. Также как и стартапы, такие как Groq, который производит сверхбыстрые чипы для ИИ, и Cerebras, который производит сверхбольшие чипы. Крупнейшие клиенты Nvidia, три облачных гиганта, тоже разрабатывают собственные чипы — как для того, чтобы уменьшить зависимость от одного поставщика, так и для того, чтобы украсть часть сочной маржи Nvidia. Лиза Су, исполнительный директор AMD, прогнозирует, что доходы от продажи чипов для ИИ могут вырасти до 400 млрд долларов к 2027 году с 45 млрд долларов в 2023 году. Для одной Nvidia это будет слишком много.

По мере распространения приложений ИИ все большая доля спроса будет смещаться от чипов, необходимых для обучения моделей, которое заключается в анализе массивов данных с целью научить алгоритмы предсказывать следующее слово или пиксель в последовательности, к чипам, необходимым для генерации ответа на запрос ("логический вывод" на техническом языке). В прошлом году около двух пятых доходов компании Nvidia от продажи ИИ было получено от клиентов, использующих ее чипы для вычислений. Эксперты ожидают, что в скором времени процесс вычисления начнет переходить от специализированных графических процессоров (GPU), на которых специализируется Nvidia, к центральным процессорам общего назначения (CPU), используемым в ноутбуках и смартфонах, где доминируют AMD и Intel. В скором времени даже обучение будет проводиться не на графических, а на центральных процессорах.

Тем не менее, в ближайшие несколько лет Nvidia, похоже, надежно закрепится на рынке аппаратного обеспечения. Стартапам, не имеющим опыта работы, будет сложно убедить крупных клиентов перенастроить корпоративные аппаратные системы под их новую технологию. Облачные гиганты все еще ограничены в применении собственных чипов. А у Nvidia есть CUDA — программная платформа, которая позволяет клиентам адаптировать чипы под свои нужды. Она популярна среди программистов и затрудняет переход клиентов на конкурирующие полупроводники, которые CUDA не поддерживает.

В то время как аппаратное обеспечение выигрывает гонку по начислению стоимости в абсолютном выражении, именно независимые производители моделей добились наибольших успехов в пропорциональном выражении. За последние 16 месяцев совокупная стоимость 11 таких компаний, которые мы рассматривали, выросла с $29 млрд до примерно $138 млрд. Считается, что OpenAI стоит около $100 млрд, по сравнению с $20 млрд в октябре 2022 года. Оценка Anthropic выросла с $3,4 млрд в апреле 2022 года до $18 млрд. Mistral, французский стартап, основанный менее года назад, сейчас стоит около $2 млрд.

Часть этой стоимости связана с аппаратным обеспечением. Стартапы покупают огромное количество чипов, в основном у Nvidia, чтобы обучать свои модели. Imbue, которая, как и OpenAI и Anthropic, базируется в Сан-Франциско, имеет 10 000 таких чипов. У Cohere, канадского конкурента, их 16 000. Эти полупроводники могут продаваться по десяткам тысяч долларов за штуку. По мере того как модели становятся все более сложными, их требуется все больше. Некоторые подозревают, что обучение следующего поколения может обойтись OpenAI в десять раз дороже.

Однако истинная ценность создателей моделей заключается в их интеллектуальной собственности и прибыли, которую она может принести. Истинный размер этой прибыли будет зависеть от того, насколько острой окажется конкуренция между поставщиками моделей и как долго она продлится. Сейчас конкуренция накалена до предела, что может объяснить, почему слой не так сильно вырос в абсолютном выражении.

Несмотря на то, что OpenAI захватила лидерство на ранних этапах, конкуренты быстро наверстывают упущенное. Они смогли получить те же данные, что и создатель ChatGPT (то есть текст и изображения в Интернете), причем тоже бесплатно. Anthropic's Claude 3 наступает на пятки GPT-4. Через четыре месяца после выхода GPT-4 компания Meta, материнская компания Facebook, выпустила Llama 2, мощного конкурента, который, в отличие от проприетарных моделей OpenAI и Anthropic, представляет собой программу с открытым исходным кодом и может быть доработан по своему усмотрению другими пользователями. В феврале компания Mistral, в которой работает менее 40 человек, поразила индустрию, выпустив модель с открытым исходным кодом, производительность которой почти сравнялась с GPT-4, хотя для ее обучения и работы требуется гораздо меньше вычислительных мощностей.

По словам Стефани Чжан из венчурной фирмы Sequoia, даже небольшие модели все чаще предлагают хорошую производительность по низкой цене. Некоторые из них предназначены для решения конкретных задач. Стартап под названием Nixtla разработал TimeGPT, модель для финансового прогнозирования. Другая компания Hippocratic AI обучила свою модель на данных экзаменов для поступления в медицинскую школу, чтобы давать точные медицинские советы.

Обилие моделей также способствовало росту уровня приложений. С октября 2022 года стоимость 19 публично торгуемых компаний-разработчиков программного обеспечения, входящих в нашу группу приложений, выросла на 1,1 трлн долларов, или на 35 %. К ним относятся крупные поставщики программного обеспечения, которые добавляют генеративный ИИ в свои сервисы. Компания Zoom использует эту технологию для подведения итогов видеозвонков. Компания ServiceNow, предоставляющая компаниям техническую, кадровую и другую поддержку, внедрила чат-боты для решения вопросов клиентов. Компания Adobe, производитель Photoshop, выпустила приложение Firefly, которое использует ИИ для редактирования фотографий.

Новички вносят все больше разнообразия. На сайте “There’s An ai For That” ("Для этого существует ИИ") насчитывается более 12 000 приложений, по сравнению с менее чем 1 000 в 2022 году. DeepScribe помогает расшифровывать записи врачей. Harvey AI помогает юристам. Более странно, что 32 чат-бота обещают провести "саркастическую беседу", а 20 генерируют эскизы татуировок. Жесткая конкуренция и низкие барьеры для входа в отрасль означают, что некоторым, если не многим, приложениям не удастся получить прибыль.

Кроме того, существует слой облачных вычислений. С начала бурного роста ИИ совокупная рыночная капитализация Alphabet, Amazon и Microsoft выросла на 2,5 трлн долларов. В долларах это меньше трех четвертей роста аппаратного уровня, а в процентах — едва ли четверть. Однако по сравнению с фактическими доходами, которые ИИ, как ожидается, принесет трио крупных компаний в ближайшем будущем, это создание стоимости намного превосходит все остальные уровни. По прогнозам, в 2024 году генеративный ИИ увеличит продажи облачных гигантов в 120 раз по сравнению с 20 миллиардами долларов. Сопоставимое соотношение составляет около 40 для компаний, производящих аппаратное обеспечение, и около 30 для производителей моделей.

Это означает, что инвесторы считают облачных гигантов крупнейшими победителями в долгосрочной перспективе. Соотношение цены акций и прибыли компаний, еще один показатель ожидаемой будущей прибыли, говорит о том же. У большой тройки "облачных" компаний этот показатель составляет в среднем 29. Это более чем на 50 % выше, чем у типичной нетехнологической компании, входящей в индекс крупных американских компаний S&P 500, и выше, чем 21 в начале 2023 года (см. график 3).

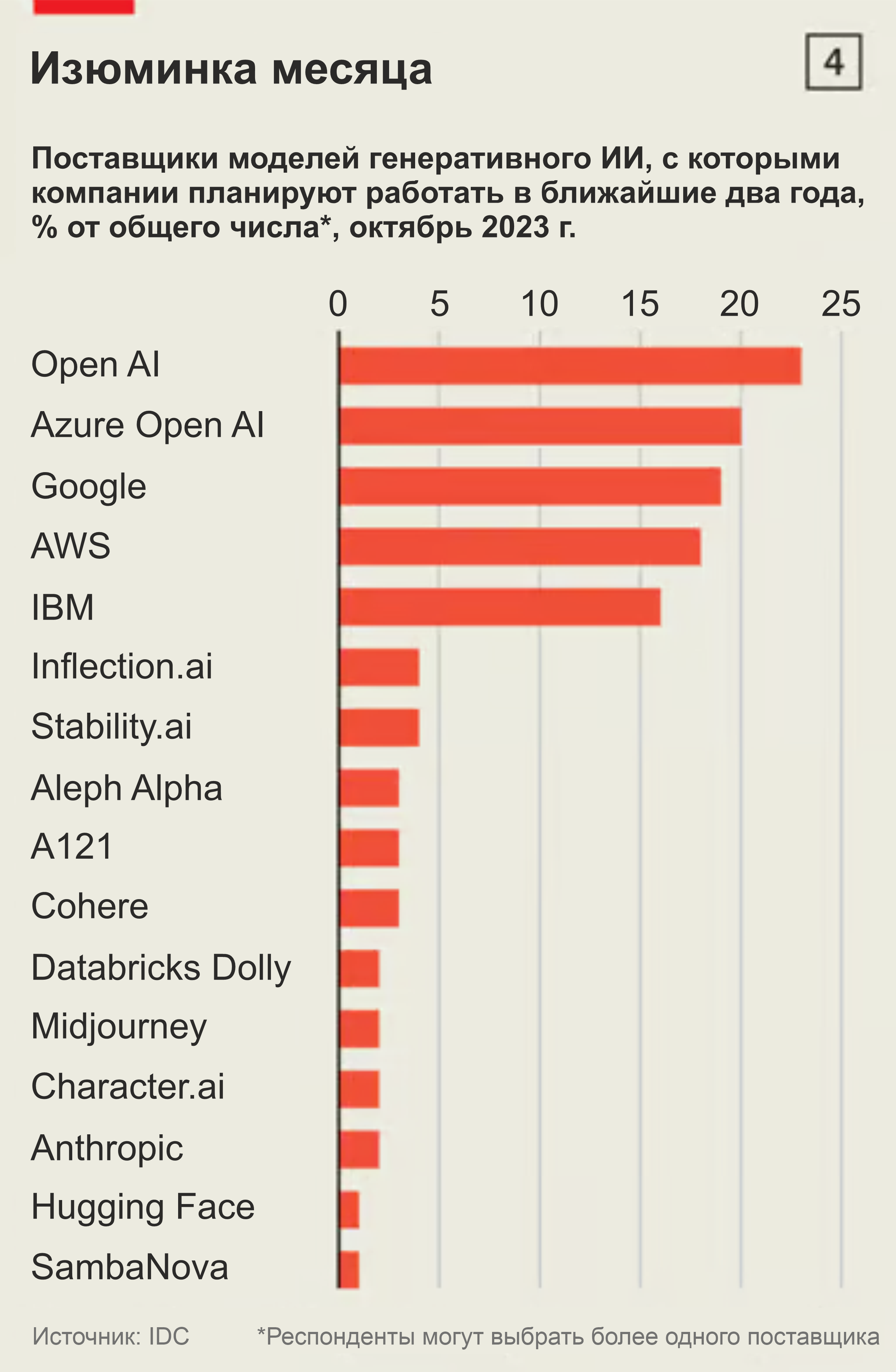

Бычий интерес инвесторов к облачным технологиям объясняется тремя факторами. Во-первых, технологические титаны обладают всеми необходимыми ингредиентами для разработки лучших в мире систем ИИ: огромными массивами данных, армиями исследователей, огромными центрами обработки данных и большим количеством доступного финансирования. Во-вторых, покупатели ИИ-услуг, такие как крупные корпорации, предпочитают иметь дело с известными коммерческими партнерами, а не с непроверенными новичками (см. график 4). В-третьих, и это самое главное, большие технологии обладают наибольшим потенциалом для контроля всех уровней стека, от чипов до приложений. Помимо разработки собственных чипов, Amazon, Google и Microsoft инвестируют как в модели, так и в приложения. Из 11 производителей моделей в нашей выборке девять пользуются поддержкой хотя бы одного из трех гигантов. В их число входят OpenAI, поддерживаемая Microsoft, Anthropic (Google и Amazon) и Mistral (снова Microsoft).

Съесть слоеный пирог и наесться

Потенциальная прибыль, получаемая от контроля над большим количеством слоев, также заставляет фирмы, которые до сих пор занимались только отдельными слоями, расширять свою деятельность. С момента запуска в январе 2021 года венчурное подразделение OpenAI инвестировало в 14 компаний, включая Harvey AI и медицинский стартап Ambience Healthcare. Сэм Альтман, глава OpenAI, по сообщениям, ищет инвесторов для финансирования роскошного предприятия по производству чипов стоимостью $7 трлн.

Nvidia тоже становится все более амбициозной. Она приобрела доли в семи компаниях, создающих модели, и теперь предлагает свои собственные модели ИИ. Она также инвестирует в такие стартапы, как Together ai и CoreWeave, которые конкурируют с ее крупными облачными клиентами. Ожидается, что на мероприятии в Сан-Хосе компания представит новый впечатляющий процессор и, возможно, инструменты ИИ с других уровней стека. Крупнейший создатель стоимости ИИ не собирается уступать свою корону.

Источник: @thebugged