© FT montage; EPA/Shutterstock

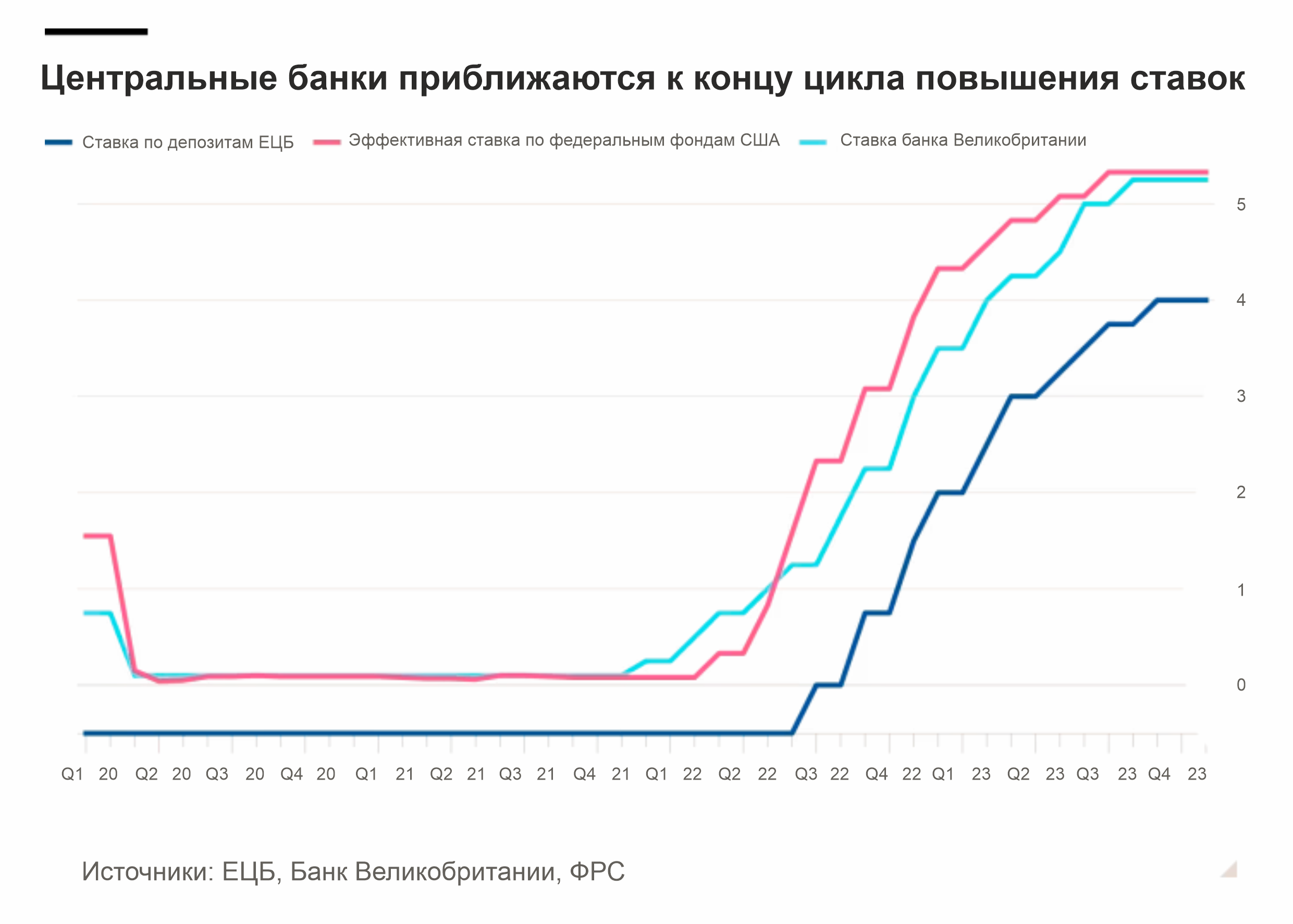

ЕЦБ и Банк Англии заявляют, что борьба с инфляцией еще не закончена, но смягчение позиции США задает тон.

В четверг ведущие европейские центральные банкиры настаивали на том, что еще слишком рано ослаблять хватку в борьбе с высокой инфляцией, несмотря на необычную волюнтаристскую позицию председателя Федеральной резервной системы США Джерома Пауэлла, выраженную несколькими часами ранее.

Хотя Европейский центральный банк и Банк Англии, похоже, полны решимости противостоять домыслам о снижении ставок, их протесты, вероятно, останутся незамеченными, поскольку инвесторы делают ставку на то, что они последуют за ФРС, объявив о снижении стоимости заимствований в 2024 году.

"Крупные центральные банки в принципе могут отклоняться от ФРС, но сильно отклоняться от курса в течение длительного периода исторически было сложно", — говорит Натан Шитс, бывший сотрудник Казначейства США, который сейчас возглавляет глобальные макроэкономические исследования в PGIM Fixed Income.

"ФРС задает тон, и если ФРС станет более мягкой, то другим крупным центральным банкам будет сложнее вести столь жесткую политику, как раньше".

Сдвиг ФРС произошел в среду, вызвав резкий скачок акций и облигаций, поскольку инвесторы обрадовались перспективам более раннего снижения стоимости заимствований.

По словам одного из участников обсуждения, "мягкость" комментариев Пауэлла застала врасплох многих членов управляющего совета ЕЦБ, собравшихся в четверг во Франкфурте. "Для многих из нас это было неожиданностью", — сказал собеседник, добавив, что, снизив доходность мировых облигаций, ФРС может замедлить темпы снижения инфляции. "Это усложняет жизнь".

© Аннегрет Хильсе/ Reuters

Ожидалось, что перед заключительным в этом году заседанием центральный банк США будет твердо придерживаться своего заявления о том, что вести разговоры о снижении ставок пока рано, учитывая неопределенность экономических перспектив.

Все изменилось, когда Пауэлл дал понять, что в следующем году он может рассмотреть вопрос о снижении ставок, поскольку ФРС достаточно сжала крупнейшую экономику мира, чтобы вернуть инфляцию к целевому уровню в 2 процента.

Большинство политиков ФРС запланировали снижение ставок на 0,75 % в 2024 году и еще на один полный процент в 2025 году, чтобы отразить ожидание более резкого снижения инфляции в течение следующих двух лет.

"Цель Пауэлла и его коллег — не допустить перерастания набирающего силу замедления в рецессию", — считают экономисты Citigroup. "Облегчение финансовых условий снижает, но не устраняет существенные риски снижения темпов роста ценой повышения риска роста инфляции".

Оглашая свои решения по ставкам днем позже, ЕЦБ и Банк Англии дали понять, что они уже не так уверены в победе над устойчивой инфляцией. Оба центральных банка заявили, что им нужны дополнительные доказательства охлаждения рынков труда и ослабления ценового давления, прежде чем рассматривать возможность изменения политики.

Банк Англии был особенно мрачен в отношении инфляции, даже когда прогнозировал отсутствие роста в четвертом квартале, подчеркивая, что Великобритания сталкивается с более высокими уровнями инфляции в сфере услуг и заработной платы, чем США и еврозона. Комитет по денежно-кредитной политике заявил, что, поскольку инфляционные риски "повышаются", он по-прежнему готов к дальнейшему повышению ставок.

"Похоже, что банк не успокоился по поводу снижения ценового давления в США и еврозоне", — считает Рут Грегори из Capital Economics, отмечая, что заявление Банка Англии "предполагает, что он будет рад снизить процентные ставки вслед за ФРС и ЕЦБ".

Президент ЕЦБ Кристин Лагард отбивалась от вопросов о том, как скоро ЕЦБ пойдет на поблажки, настаивая на том, что между последним повышением ставки в сентябре и первым снижением существует "плато" и что политики не будут сразу переходить от одного к другому.

Но финансовые рынки склонны игнорировать это сообщение. После решения ЕЦБ рынки свопов по-прежнему предполагали, что в следующем году ФРС и ЕЦБ, а также банк Англии будут снижать ставки.

Если ФРС начнет снижать ставки, это усилит давление на ЕЦБ, чтобы тот последовал ее примеру, что приведет к росту стоимости евро по отношению к доллару, снижению конкурентоспособности экспорта и цен на импорт в зоне единой валюты.

С другой стороны, продолжающееся ралли на рынках облигаций в преддверии снижения ставки ФРС приведет к ослаблению финансовых условий, стимулируя рост еврозоны и цен и делая инфляцию более устойчивой.

"Я не думаю, что снижение ставки ФРС заставит ЕЦБ последовать ее примеру", — говорит Дирк Шумахер, бывший экономист ЕЦБ, ныне работающий во французском банке Natixis. "У ЕЦБ больше инерции в обоих направлениях, чем у ФРС. Он медленнее реагировал, когда инфляция росла, а теперь он хочет сперва убедиться, что сделал достаточно для ее снижения".

В то время как мандат ФРС охватывает как инфляцию, так и занятость, ЕЦБ сосредоточен исключительно на ценовой стабильности, что дает ему меньше возможностей для снижения ставок в целях поддержки экономики. "ФРС более чувствительна к росту, а рост в США замедляется", — отмечает Шумахер.

Мартин Вольбург, старший экономист Generali Investments, сказал, что ожидает от ЕЦБ сознательной осторожности в вопросе снижения ставок, поэтому он считает, что Лагард "хотела немного снизить накал разговоров о снижении ставок".

"Они ждут дополнительных подтверждений того, что инфляция снижается, чтобы удостовериться, что выявленные ими потенциальные риски не становятся реальностью, и, самое главное, чтобы убедиться, что соглашения по заработной плате не будут слишком жесткими", — говорит Вольбург. "Мне кажется, что большинство членов совета управляющих хотят подождать до середины следующего года".

Лагард сказала журналистам, что решение будет "зависеть от данных, а не от времени", что отражает договоренность ее коллег по совету управляющих не давать никаких указаний относительно сроков потенциального снижения ставки.

"Абсолютно никаких календарных указаний — таков был консенсус", — заявил один из участников.

"ЕЦБ, даже больше, чем ФРС, опасается очередной ошибки в оценке инфляции, и этот страх почти наверняка гарантирует, что они снова отстанут от графика", — говорит Карстен Бржески, глава отдела макроэкономических исследований ING.

В США основное беспокойство вызывает то, что, ослабляя финансовые условия, ФРС подрывает свои собственные усилия по контролю над ценовым давлением, поскольку более низкая стоимость капитала способствует росту деловой активности и найма.

"По мере ослабления финансовых ограничений влияние денежно-кредитной политики на экономику соответственно уменьшается", — отмечает Шитс, бывший сотрудник Казначейства США. "Условия, которые привели к замедлению экономики и замедлению инфляции, начинают ослабевать".

Источник: @thebugged