Безудержные заимствования Вашингтона — свидетельство упадка общества, утратившего всякую самодисциплину.

Никогда прежде США не вступали в период экономического спада с совокупным дефицитом федерального, государственного и местного бюджетов, близким к 8 % ВВП. Это глобальная катастрофа, которая может произойти в любой момент.

На данном этапе цикла, спустя годы длительной экономической экспансии, государственные счета должны быть сбалансированы. Если США скатятся в серьезную рецессию с такой развратной отправной точки, цифра может резко вырасти до середины двадцатых, независимо от того, кто победит на выборах в ноябре.

Длительная эмиссия долговых обязательств в таких масштабах приведет к тому, что мировые рынки будут испытывать повышенный аппетит к американским казначейским облигациям, что снизит способность правительства США бороться с затяжным спадом с помощью антициклических стимулов. Это окажет мощное воздействие на всю мировую финансовую систему, основанную на долларе, и внесет хаос в целую архитектуру глобальных кредитных контрактов, привязанных к доходности американских долговых обязательств.

«США всегда были особенными, но сейчас они испытывают свою уникальность на прочность. До сих пор все было в порядке, но последние два казначейских аукциона прошли очень слабо, и мы внимательно за этим следим», — сказал Торстен Слок, главный экономист Apollo Global Management.

Теоретическая опасность фискальных излишеств была скрытой до тех пор, пока экономика США процветала. После того, как в этом месяце США напугали рецессией, она стала более заметной. «В условиях плохой экономики налоговые поступления снижаются, а пособия по безработице растут. Вот тогда и возникают фискальные риски», — говорит Слок.

Больше нет никакой чрезвычайной ситуации, которая оправдывала бы нынешние масштабы заимствований, подобные объему заимствований военного времени. Можно сказать, что преобразования в промышленности и сфере чистых технологий в условиях конкуренции с Китаем имеют военный характер. Но Рональд Рейган боролся с Советским Союзом и выстоял в холодной войне при совокупном дефиците менее 2 % ВВП в конце 1980-х годов, а ведь было задействовано 15 авианосных ударных групп.

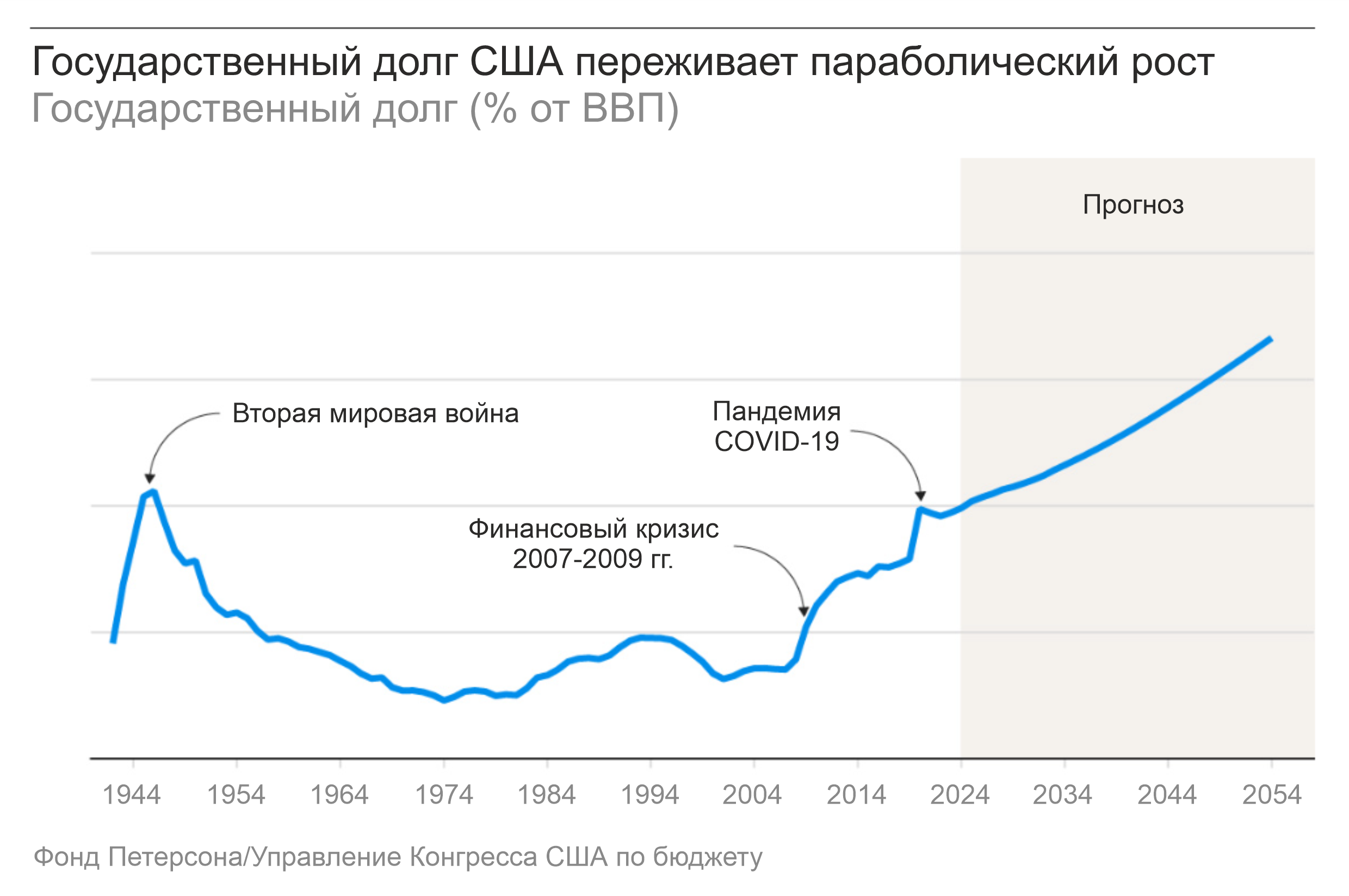

Рейган покинул свой пост с валовым государственным долгом федерального бюджета, составлявшим менее 50 % ВВП. Сегодня он составляет 122% и растет по параболе.

В великой стране много разрухи, и Америка испытывает удачу. Структурные заимствования такого масштаба для финансирования потребления — свидетельство упадка общества, утратившего всякую самодисциплину.

«В какой-то момент рынки могут поставить под сомнение устойчивость бюджета. Мы знаем по опыту, что ситуация выглядит устойчивой до тех пор, пока вдруг не перестает быть таковой», — говорит Клаудио Борио, ветеран-экономист Банка международных расчетов. Он был слишком тактичен, чтобы назвать США, но мы можем догадаться, о чем шла речь.

Вопрос о том, близки ли США к рецессии, является предметом жарких споров. Резкий рост розничных продаж в июле вновь развеял опасения, но этот ажиотаж в магазинах стал возможен только потому, что норма личных сбережений упала до 3,4 %, как в последние месяцы 2007 года перед началом Великой рецессии. Когда норма сбережений настолько низка, откат назад становится еще сложнее. Это предупреждающий знак, а не признак силы.

Я придаю большее значение симптомам истощения рынка труда в США в конце цикла. Сокращение рабочих мест может очень быстро запустить снежный ком рецессии, если только Федеральная резервная система США не предотвратит этот процесс упреждающими мерами. Пока что она этого не сделала.

Политика «зависимости от данных» делает ФРС заложницей запаздывающих показателей, например, инфляции в сфере услуг, и почти гарантирует, что она отреагирует слишком поздно, когда экономика уже начнет сворачиваться.

Казначейские облигации США по-прежнему остаются надежным активом в случае глобального кризиса или рецессии. Рынки по-прежнему жаждут ликвидных казначейских векселей, банкнот и облигаций в случае серьезных проблем. Долгосрочные долговые обязательства могут принести инвесторам большую прибыль, поскольку номинальная доходность (не обязательно реальная) сильно падает в условиях экономического спада. Но это тактическая «оппортунистическая» игра для хедж-фондов.

Критический вопрос заключается в том, что произойдет через месяцы и годы после спада, когда массовая эмиссия долговых обязательств насытит недоверчивый рынок. Почти наверняка США придется платить все более высокую цену за заимствования, чтобы привлечь покупателей. Это ускорит порочную петлю обратной связи, которая уже испортила динамику долговых обязательств США.

По оценкам агентства Fitch Ratings, совокупный дефицит федерального бюджета, бюджета штатов и местных органов власти США составил 8,8 % ВВП в прошлом году и будет равен 8,2 % в этом году. К 2025 году процентные расходы достигнут 10,3 % от доходов, что в три раза больше, чем в средней державе с рейтингом AA. Все, что превышает 10 %, является тревожным сигналом.

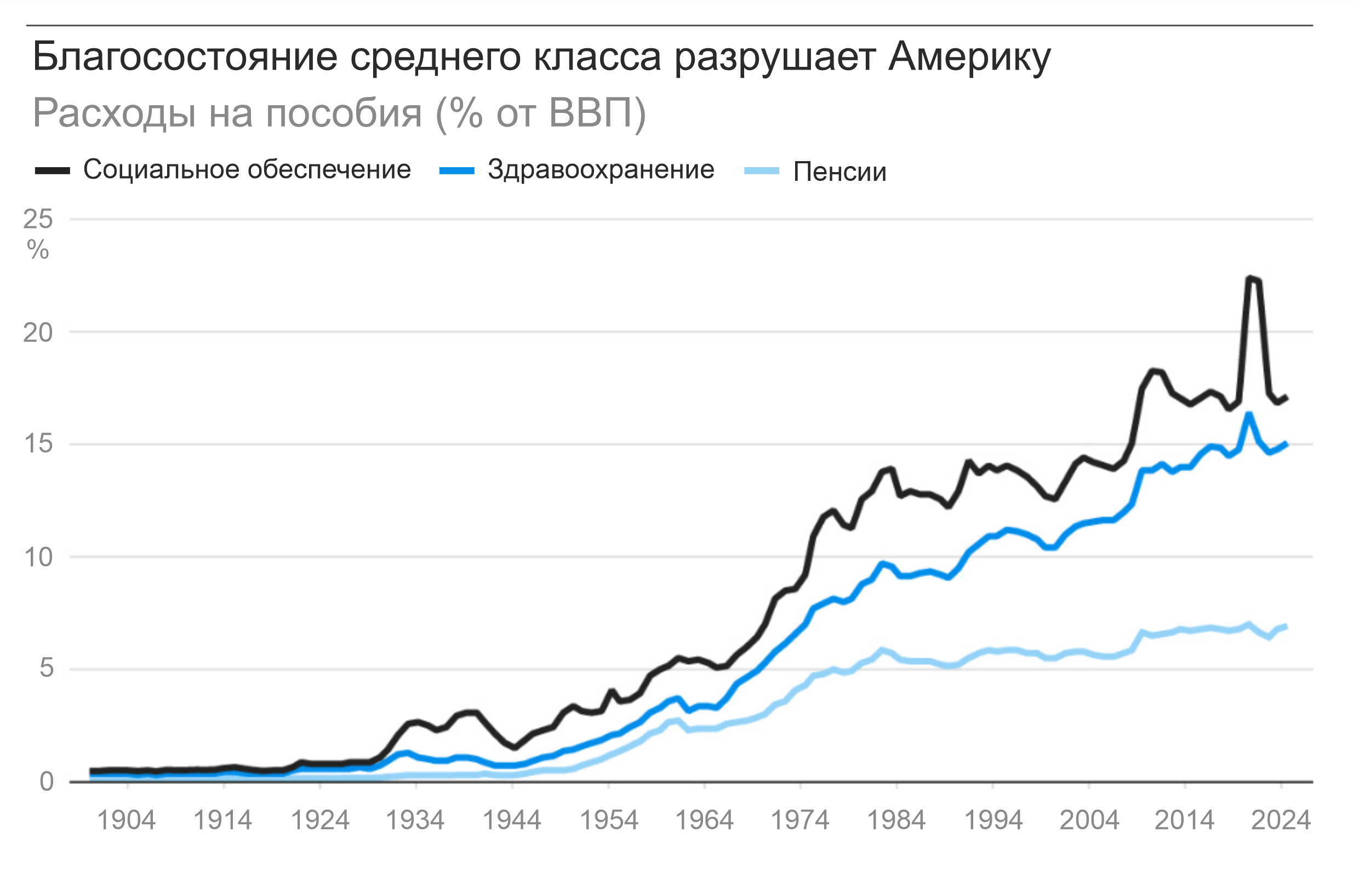

Непосредственными причинами являются необеспеченные налоговые сокращения Дональда Трампа и необеспеченные расходы Джо Байдена. Более глубокая причина — рост неприкасаемого благосостояния среднего класса для бэби-бумеров, главным образом пенсий и программы «Медикэр» после 65 лет.

По данным Управления Конгресса США по бюджету, дефицит составит 1,6 триллиона долларов в этом финансовом году, 1,8 триллиона долларов в следующем году и 2,6 триллиона долларов к 2034 году, если Конгресс не возьмется за ум. Это при условии постоянного экономического роста. В условиях рецессии этот показатель будет гораздо выше.

Чистые проценты уже превышают оборонный бюджет США. Десятилетие назад они составляли 1,2 % ВВП. В этом году они составят 3,4 %, а дальше будут неуклонно расти.

Иностранные центральные банки уже несколько кварталов сокращают свои запасы казначейских облигаций США: одни вынуждены продавать их, чтобы защитить свои валюты, другие действуют по геополитическим причинам или в поисках лучшей доходности. Захват валютных резервов России странами G7 привел в ужас центральные банки стран Юга.

Китай за последние два года сократил свои резервы с $939 млрд до $767 млрд. Доля рынка казначейских обязательств США, принадлежащая иностранным центральным банкам, сократилась с 25 % в 2019 году до 14 % в этом году. Частные покупатели пока что берут на себя эту нагрузку, но и это уже под вопросом.

Огромные японские пенсионные фонды и страховщики жизни едва начали репатриировать средства, как Банк Японии наконец-то повысил процентные ставки, сократив разрыв в доходности, поддерживающий торговлю иеной. Казначейство США больше не может рассчитывать на спрос со стороны «голубых фишек», чтобы покрыть эмиссию долговых обязательств. Возможно, мир находится недалеко от переломного момента, когда японцы станут чистыми продавцами.

Фонд облигаций США Pimco стоимостью 1,9 триллиона долларов уже диверсифицирует вложения из долга США в относительно безопасные убежища в Австралии, Канаде и даже Великобритании — это примечательное изменение в восприятии после событий с Лиз Трасс, или, возможно, это говорит о том, что эпизод с Лиз Трасс не был тем, чем он казался.

На мой взгляд, ФРС снова будет вынуждена вмешаться и купить американские долговые обязательства, на этот раз подавляя доходность казначейских облигаций грубой силой, как она делала это в течение девяти лет с 1942 года до заключения соглашения между Казначейством и ФРС в 1951 году.

Они ограничили краткосрочные векселя на уровне 0,375%, а долгосрочные облигации — 2,5%. Поскольку инфляция составляла 20 %, в конце концов это была откровенная экспроприация существующих держателей облигаций. Но, по крайней мере, это была временная мера, пока Америка не наведет порядок у себя дома. На этот раз Америка ничего подобного не делает.

ФРС будет трудно оправдать возврат к количественному смягчению (QE) так скоро после того, как она выпустила джинна инфляции из бутылки. Но никогда не стоит недооценивать наглость центральных банкиров. ФРС может заявить, что она должна действовать, чтобы не допустить снижения инфляции ниже 2 % в будущем или чтобы противостоять дефляционному шоку от импорта из Китая. Разумеется, она будет избегать термина QE, называя его динамическим контролем кривой доходности, или какой-нибудь подобной красотой, позаимствованной у Банка Японии.

На самом деле покупка облигаций была бы открытым монетарным финансированием казначейского долга. В случае президентства Трампа 2.0 это можно будет сделать, внеся поправки в Закон о Федеральной резервной системе. Президентство Харрис по необходимости приведет к такому же результату.

То, что начинается как перманентный фискальный беспорядок, перерастает в перманентный денежно-кредитный беспорядок. Именно к этому сейчас бодрой рысью движется Америка.

Ни одна другая страна или блок пока не способны закрепить международную валютно-кредитную систему. Ни одна другая валюта не готова вытеснить доллар. Нам всем придется жить с пьяным гегемоном.

Источник: @thebugged